悉尼大学商学国贸双硕士毕业,现居澳洲,在澳学习生活15+年,从事教育咨询工作超过10年,澳洲政府注册教育顾问,上千成功升学转学签证案例,定期受邀亲自走访澳洲各类学校

您所在的位置: 首页> 博文列表> 看电影学金融:《第一期:大空头》

《大空头》这部电影,你看过吗?如果你因为看不懂名字或剧情就放弃了这部电影就太可惜啦~它选取了几个角度,讲述了2008年次贷危机的演化。没有感情戏,不拖泥带水,纯专业片,酷得要死!在2019年全球经济前景扑朔迷离的这个时期,绝对是商科学生必看电影之一。

也许你看过,但是没看懂?不怕!今天的文章将由澳际美国产品部“连山”老师 —— 私募基金前投资研究员、英国硕士学长——来为你分析讲解哦!

供稿老师

Stephen

University of Stirling

Postgraduate Major:

Investment Analysis

Concentration:

Investments and Portfolio Management

啥也不说,先上图,啥是大空头?

图片援引:百度百科

《大空头》是改编自迈克尔·路易斯的同名书籍的电影,主要描述2007年–2008年环球金融危机和泡沫经济时期所发生的故事。

演员阵容也是颇为强悍,由号称史上最为优雅的“蝙蝠侠”的克里斯蒂安.贝尔,好莱坞“男神”布拉格皮特领先主演。

在电影本身质量方面,它获得金球奖三项提名,奥斯卡四项提名,并荣膺最佳改编剧本奖。它在IMDB评分高达7.8,烂番茄新鲜度88%,豆瓣评分8.3。

虽然本片作为电影已经看点颇多,但是连山老师今天会从金融词汇到故事情节详解本片的核心:次贷危机的起源及其连锁反应。也许从2008年起,你就已经对这个词耳熟能详,但是今天你可能才真正去理解“它”。

2008年,对于中国是一个特殊的时间节点,对世界亦是:那一年,中国的神州大地首次迎来奥林匹克盛会;而对于世界,也同样声势浩大,由西向东自欧洲至美洲,全球范围内爆发金融海啸,冰岛、希腊等国家相继濒临破产,雷曼兄弟、美联银行、美林证券、贝尔斯登等巨头覆灭,而这一切的源头就是美国燃起的次贷危机——次级房屋信贷危机。

对于金融界,并不乏影视文艺作品描绘,然而多半聚焦表现欲望、情感等人性要素,在这众多关于金融危机的电影中,我独爱两部从专业角度描写金融界的作品,一部是纪录片《监守自盗》(Inside job),另一部便是《大空头》(The big short)。

图片援引:网络

之所以特别遴选出这张图片,我认为这张海报凸显出了一个很深入浅出的主题,金融市场就是如海洋一般深不见底,所有人都在其中沉浮,而特意突出“The Big Short”是为了在这里普及一个相关小知识点:在金融世界里我们把多头(Long),空头(Short)统称为头寸,即为盈利的点。多头的意思可以简单理解为我认为未来标的物价格会上涨,则我在目前价位买入等待高价位卖出,视为看涨意思。而空头的意思则相反,我认为未来标的物价格存在下跌空间,则我买入看跌的期权,通过一系列的操作或相应的协议条约,类似于电影中的CDS——即我在市场交易什么事儿都没有的时候,我需要给CDS的归属机构交保费,而当市场出现情况时候,例如电影中的CDO崩盘的时候,CDS的归属机构会给予相应赔付。

Tip 1:

CDS 信用违约交换

信用违约交换(credit default swap,CDS),是信贷与保险的衍生工具之一,合约由两个法人交易,一个称为买方(信贷违约时受保护的一方),另一个称为卖方(保障买方于信贷违约时损失)。主要为约定期内信用违约提供一个高比率的保险业务,若担保方没有足够的保证金,会来相当大的投机行为。若保证金充足,其意义在于为买方提供被违约时的本金保障。

词汇解释援引:百度百科

话不多说,我们转入正题吧。关于次贷危机爆发的原因,其实说起来很简单,银行业从业者的贪婪无度,美国政府监管机构的的不作为,导致了这场危机的爆发。影片的情节我不做过多介绍,在此我只是讲解一下其中的知识点。

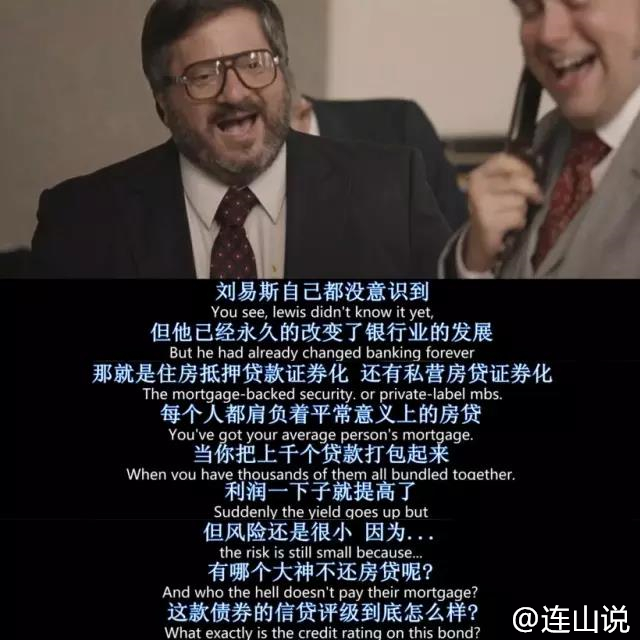

想必大家都了解如何买房吧,买房需要先看好房子,之后自己盘算一下自己的钱,可以交付多少的首期房款,剩下的进行分期贷款,以一套房子一百万为例,自己交付四十万的首付,剩下的进行贷款。单个贷款资金量较少,且风险较高,于是就如电影里的情节一样,Lewis Ranieri想到了一个点子,那就是把一批住房贷款的债权捆绑在一起当成债券卖给他人(住房抵押贷款证券MBS),这样既降低了交易成本,还把大多数风险转嫁给别人,同时因为房地产市场拥有真实抵押物且在初期房屋断供率较低。

Tip 2:

MBS 住房抵押贷款证券

住房抵押贷款证券(Mortgage-Backed Security,简称MBS),住房抵押贷款证券化是指金融机构 (主要是商业银行) 把自己所持有的流动性较差但具有未来现金收入流的住房抵押贷款汇聚重组为抵押贷款群组。由证券化机构以现金方式购入,经过担保或信用增级后以证券的形式出售给投资者的融资过程。

词汇解释援引:百度百科

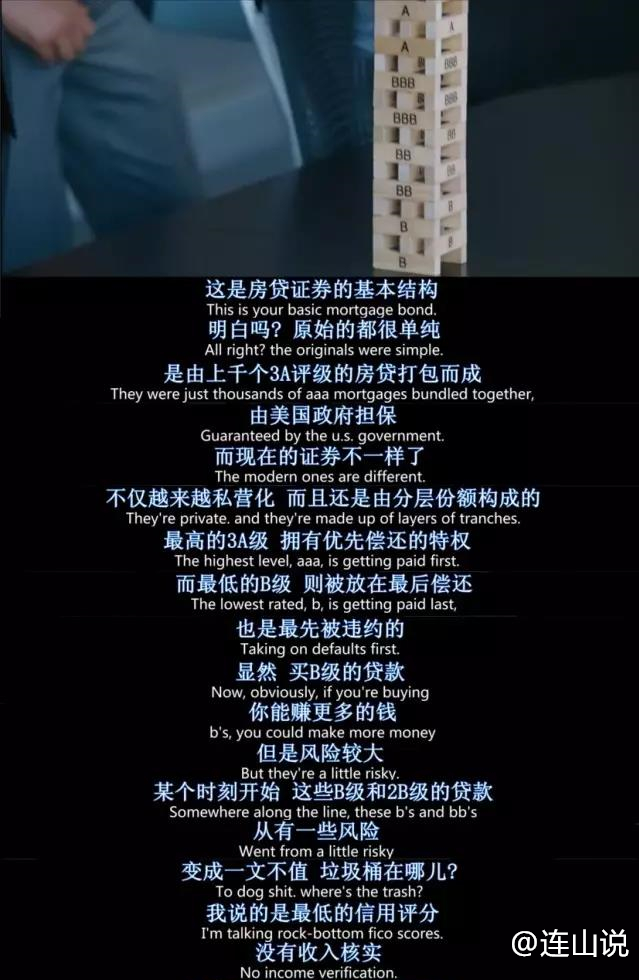

但是渐渐地,信用良好的贷款都被打包卖掉了,只剩下信用不良的贷款了,这怎么办?奸诈的银行家们总结发明了CDO(担保债务凭证:资产证券化重要组成部分,标的资产通常是信贷资产或债务),将B级别的甚至C级及部分A级别的贷款混搭,B级或C级没人要,没关系,由发行债券方——大银行自己担保(通常发行此类债券公司均为高盛、德意志银行级别的庞然大物,自然信用级别很高),然后再找个评级机构评个AAA。

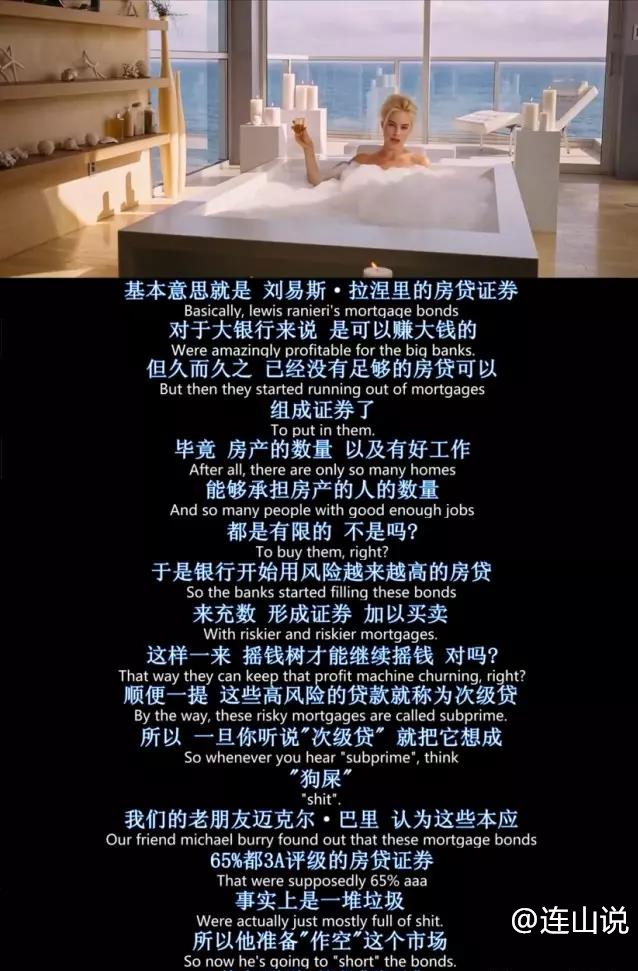

上图女主看着眼熟不?她曾出演另一部金融大片《华尔街之狼》的Margot Robbie讲解“次贷”的概念——或者也许你更熟悉她出演的《自杀小队》里的小丑女。

Tip 3:

CDO 债务担保证券

债务担保证券(Collateralized Debt Obligation),简称CDO。是一种信贷挂钩票据形式的结构性投资产品,是一种包含有资产抵押债券,由债权组合构成的证券化商品。债务担保证券于2000年至2007年间在金融业的广泛应用,其中被称为合成债务担保证券的产品(以和债权关联的衍生产品代替债权本身)被认为给美国的房地产泡沫及其后次贷危机的加剧起了推波助澜的作用。

词汇解释援引:百度百科

那么,低信用房贷风险有多高呢?

电影中的一个情景对话是这样说的:马克鲍姆和其他的基金经理们去采访房贷经纪人,得到了如下对话

A: 那房贷申请有被拒绝的时候吗?他们没钱也能贷到款?不要收入和工作证明?

B: 如果我周五下午办一笔贷款, 大银行在周一中午就会办理这件申请。

Tip 4:

信用评级

金融信用(英语:Credit),即提供贷款和产生债务。在许多场合,金融信用也可以指借债方偿还债务的信誉和能力。信用意指一个人能够先取得金钱或是商品,日后再行付款的限度。

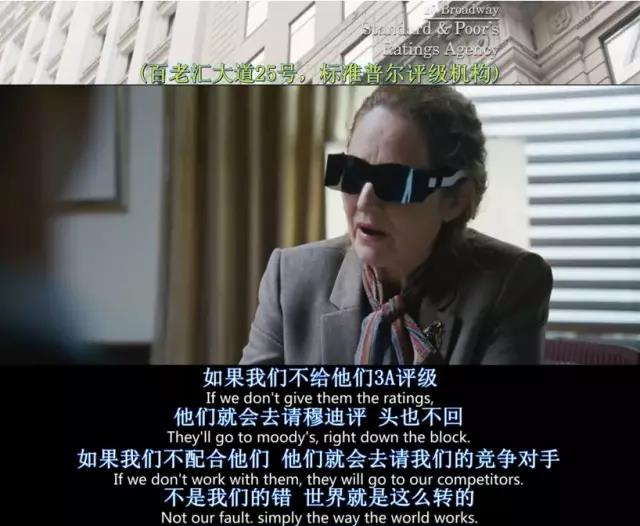

——评级机构是傻瓜吗?不,正如电影里说,市场上面都在如此做,我们标普不做人家就会去给穆迪做,总结起来一句话我们不做自然有人做,大家都这么做,我的老板是不会允许我让这份钱白白溜走的。最后的最后,不良贷款CDO卖完了,那就继续卖不良资产CDO的CDO,这就像滚雪球一样越来越大,泡沫渐渐膨胀,本身一个亿的房贷债券,但是背后有放大上百倍的衍生品。

Tip 5:

资本市场上的三大信用评估机构,对国家、银行、证券公司、基金、债券及上市公司进行信用评级,包括:穆迪(Moody's)、标准普尔(Standard & Poor's)和惠誉国际(Fitch Rating)

衍生品是如何放大的?

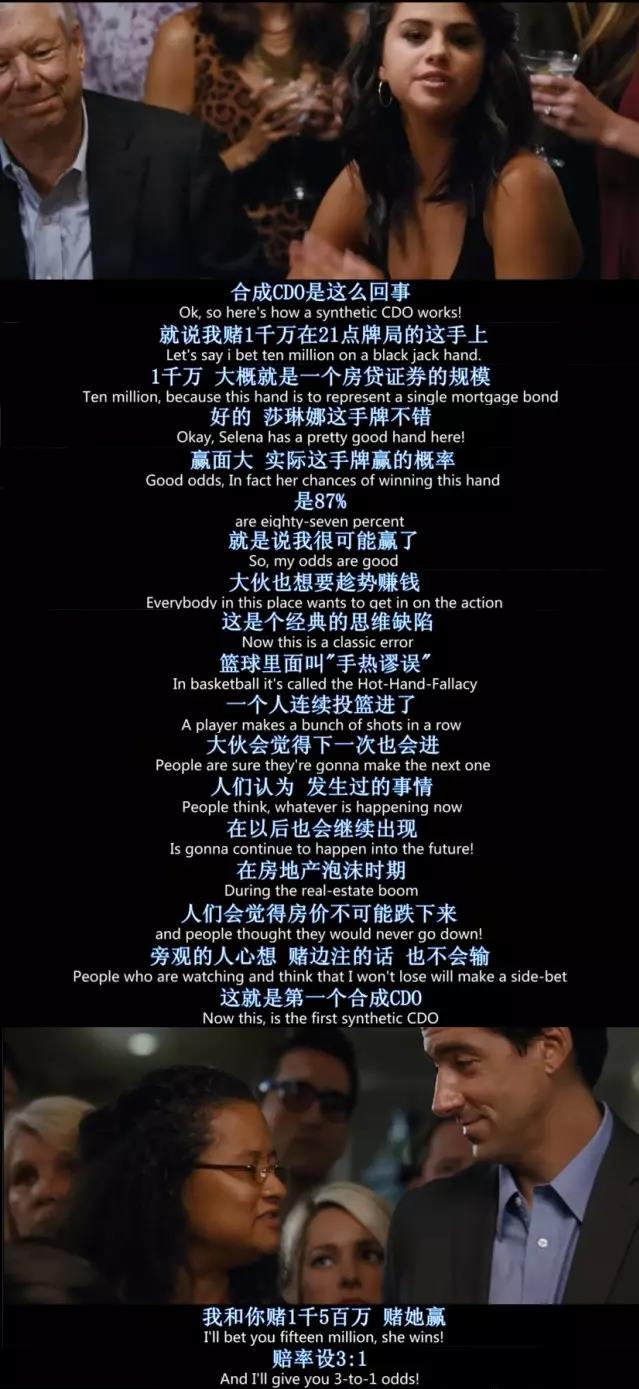

由行为经济学之父赛勒博士和傻脸讲解CDO原理

下图是第一个合成CDO的示例~

雪球就是这样滚成几十亿美金的合成COD组合,结局就是你也做我也做,那市场便会从正常情况偏离,如果在监管机构不作为的情况下,自然而然金融危机爆发只是时间点问题。

这样的问题是,所有的保障都来自最底层的贷款,一旦贷款违约率超过一定范围,那么接下来就是无数的大厦将倾。

在电影的后半段,就讲到了我刚才说的雪球爆发时间点问题,“这些房贷政权里面充满了风险机构的可调利率的次级贷款,而当大部分的这些可调利率开始生效,市场就会开始衰退,如果衰退的总额达到15%以上,整个市场就会变的分文不值。”

当崩盘的那一刻到来,哪个倒霉蛋手里捏着很多CDO,或者为CDO做了很多担保,它就垮了,比如雷曼兄弟。

Tip 6:

雷曼兄弟公司

自1850年创立以来,已在全球范围内建立起了创造新颖产品、探索最新融资方式、提供最佳优质服务的良好声誉。全球性多元化的投资银行,《商业周刊》评出的2000年最佳投资银行,整体调研实力高居《机构投资者》排名榜首,《国际融资评论》授予的2002年度最佳投行。北京时间2008年9月15日,在次级抵押贷款市场(次贷危机)危机加剧的形势下,美国第四大投行雷曼兄弟最终丢盔弃甲,宣布申请破产保护。

另一方面,对于房地产市场的真实影响——贷款违约,房子会被银行没收拍卖——增加了房市供给,压低了房价。这样的情况一多,本打算好好还贷的人一看,我的房子的价值已经跌到还没我未还贷款多,那我干脆不还钱了,房子也不要啦!于是房子又被没收进入房市,进一步压低房价,在此恶性循环下,最后房地产崩盘,很多人无家可归。

最后的最后,美国政府及美联储出手救市了,但是无奈缺口太大,已经无力拯救,最终导致了全球性经济危机的爆发。

Tip 7:

《经济稳定紧急法案》

在9月16日对美国国际集团的850亿美元的救助以及联邦政府接管房利美及房地美等行动后,联邦政府也依然未能成功力挽狂澜,时任总统布什于2008年10月签署《经济稳定紧急法案》(Emergency Economic Stabilization Act),该法案也得到了当时为总统竞选人的奥巴马的支持。法案涉及七千多亿美元的金融救援方案,巨额资金摊到每个美国人身上就有2295美元,因而受到强烈争议。

监管不力:

上文提到的监管不力问题是金融企业与监管机构的一场旷日持久的战争,此事在下篇文章中详尽再叙,以下内容只做初步解释:

你可能会问,金融监管机构就对这些事情置之不理吗?这又涉及到一个更深层面的问题,美国政府监管机构的失职就在于金融业严重缺乏监管,引诱普通百姓通过借贷超前消费、入市投机。

美国现行新自由主义经济学,而新自由主义的一个重要内容就是解除管制,其中包括金融管制。自80年代初里根政府执政以后,美国一直通过制定和修改法律,放宽对金融业的限制,推进金融自由化和所谓的金融创新。例如,1982年,美国国会通过《加恩-圣杰曼储蓄机构法》,给予储蓄机构与银行相似的业务范围,但却不受美联储的管制。根据该法,储蓄机构可以购买商业票据和公司债券,发放商业抵押贷款和消费贷款,甚至购买垃圾债券。

Tip 8:

垃圾债券

垃圾债券(Junk bond)又称劣等债券、高收益债,是信用评级甚低的债券。垃圾债券是由不如商业信用能力的中小企、新兴企业、有坏账记录的公司所发行,商业风险高,而需要透过提高债券利息来吸引投资者。

另外,美国国会还先后通过了《1987年公平竞争银行法》、《1989年金融机构改革、复兴和实施方案》,以及1999年《金融服务现代化法》等众多立法,彻底废除了1933年《美国银行法》(即格拉斯—斯蒂格尔法)的基本原则,将银行业与证券、保险等投资行业的之间的壁垒消除,从而为金融市场的所谓“金融创新”、金融投机等打开方便之门。

综上所述,源于“金融精英”们脑洞大开的次贷危机以全球经济危机作为开篇,至今仍影响着我们当今生活的方方面面,但是这并不影响同学们学习金融的热情与对于规划未来的前景,毕竟在中国的金融市场还是十分规范的。

想透彻了解金融?想踏入金融行业?

想真正身处于这个复杂刺激的浪潮?

想把控资本脉搏?想看透资本游戏?

想成为另一个弄潮儿?

想走进名企?想提升自我?

想自己学习的知识有用武之地?

澳际留学提供全方位的实习项目给你机会!

金融、营销、量化投资、券商、研究所……当然也有管理咨询、会计、法律等其他行业,让你真正身处行业龙头企业,丰富自身经历,提升自我能力!

Amy GUO 经验: 16年 案例:4272 擅长:美国,澳洲,亚洲,欧洲

本网站(www.aoji.cn,刊载的所有内容,访问者可将本网站提供的内容或服务用于个人学习、研究或欣赏,以及其他非商业性或非盈利性用途,但同时应遵守著作权法及其他相关法律规定,不得侵犯本网站及相关权利人的合法权利。除此以外,将本网站任何内容或服务用于其他用途时,须征得本网站及相关权利人的书面许可,并支付报酬。

本网站内容原作者如不愿意在本网站刊登内容,请及时通知本站,予以删除。